El DOGC ha publicado el DECRETO LEGISLATIVO 1/2024, de 12 de marzo, por el que se aprueba el libro sexto del Código tributario de Catalunya, que integra el texto refundido de los preceptos legales vigentes en Cataluña en materia de tributos cedidos.

Tributación sobre el juego (artículo 651-1 – artículo 653-1)

Capítulo I

Devengo

Artículo 651-1

Devengo

- El tributo se devenga, con carácter general, en el momento de la autorización y, en su defecto, en el momento de la celebración u organización del juego.

- En el caso del juego de bingo, el tributo se devenga en el momento del suministro de cartones a la entidad titular de la autorización administrativa correspondiente o a la empresa de servicios gestora del juego del bingo. El suministro de cartones queda condicionado a la inexistencia de deudas tributarias en concepto de este tributo, salvo que se acredite que se ha extinguido la deuda tributaria.

- En el caso de máquinas o aparatos automáticos aptos para la realización de juegos de azar:

a) El tributo es exigible por trimestres naturales y se devenga el primer día de cada trimestre por lo que se refiere a las máquinas o los aparatos autorizados en trimestres precedentes. A tales efectos, el tributo se devenga siempre que no conste fehacientemente que antes del primer día de cada trimestre natural se ha renunciado a la autorización de explotación de la máquina o se ha revocado esta por cualquier causa.

b) Para las máquinas de nueva autorización, la fecha de devengo del tributo coincide con la fecha de la autorización, y debe satisfacerse la cuota del trimestre en curso dentro del plazo que se fije por reglamento.

c) En el caso de transmisión de la máquina antes del plazo que establece el reglamento para el pago del trimestre en curso, se puede establecer, también por reglamento, el anticipo del pago.

d) No se devenga el tributo en caso de suspensión temporal del permiso de explotación otorgado por el órgano competente en materia de juego y apuestas. En el caso de que se levante la suspensión temporal antes de que finalice el plazo por el que fue otorgada, el sujeto pasivo debe efectuar el pago íntegro del trimestre en curso antes del alta del permiso.

- En las apuestas, el tributo se devenga en el momento en que se inicia la celebración u organización. No obstante, si la autorización permite el desarrollo del juego de forma continuada en el tiempo, en el primer año el devengo coincide con la fecha de la autorización, y en los años subsiguientes, con el 1 de enero de cada año natural. En estos casos, los sujetos pasivos deben autoliquidar de forma acumulada las operaciones llevadas a cabo durante el período al que se refiere la correspondiente autoliquidación establecida por reglamento.

- En las rifas, tómbolas y combinaciones aleatorias el tributo se devenga en el momento de concesión de la correspondiente autorización. A falta de autorización, el tributo se devenga cuando se lleva a cabo la lotería, la tómbola o la combinación aleatoria, sin perjuicio de las responsabilidades que puedan ser exigidas por aplicación de la correspondiente normativa.

- En el caso de las combinaciones aleatorias a las que se refiere la disposición adicional primera de la Ley 25/2009, de 22 de diciembre, de modificación de diversas leyes para su adaptación a la Ley sobre el libre acceso a las actividades de servicios y su ejercicio, el tributo se devenga cuando se inicia su celebración u organización.

Capítulo II

Base imponible y tipos de gravamen

Artículo 652-1

Base imponible y tipos de gravamen general, juego del bingo y casinos

- La base imponible se determina según las siguientes reglas:

a) Regla general

Sin perjuicio de lo dispuesto por la letra b, constituye la base imponible del tributo el importe total de las cantidades que los jugadores dedican a su participación en los juegos.

b) Reglas especiales

En los supuestos que se detallan a continuación, la base imponible es la que se indica para cada modalidad:

- En los casinos de juego, son los ingresos brutos que se obtienen procedentes del juego. Se entiende que son ingresos brutos la diferencia entre el importe total de los ingresos obtenidos procedentes del juego y las cantidades satisfechas a los jugadores por sus ganancias. No se computa como ingreso el importe abonado por la entrada en las salas de juego.

- En el juego del bingo, es la suma total de lo que satisfacen los jugadores por la adquisición de los cartones o el valor facial de los cartones, salvo del bingo electrónico, en que lo es el importe jugado una vez descontada la cantidad destinada a premios. En el caso del bingo electrónico jugado en más de una sala simultáneamente, el importe jugado total y la cantidad total destinada a premios se deben prorratear entre las salas en la proporción que representa el importe jugado en cada una respecto al importe jugado total.

- En los juegos que se efectúen por medio de internet o por medios telemáticos, la base imponible está constituida por las cantidades que los jugadores dedican a su participación en el juego, una vez descontada la cantidad destinada a premios.

- En el bingo electrónico el sujeto pasivo debe disponer de un sistema informático que permita al departamento o ente competente el control telemático de la gestión y el pago del tributo sobre el juego correspondiente.

- Los tipos de gravamen son los siguientes:

a) El tipo impositivo general es del 25%. Este tipo tributario se aplica a todos los juegos de suerte, envite o azar que no tienen señalado un tipo tributario específico.

b) El tipo impositivo aplicable a las diversas modalidades especiales de bingo es el siguiente:

- Bingo plus: 15%.

- Bingo americano: 15%.

- Bingo electrónico: 30%.

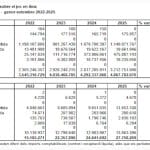

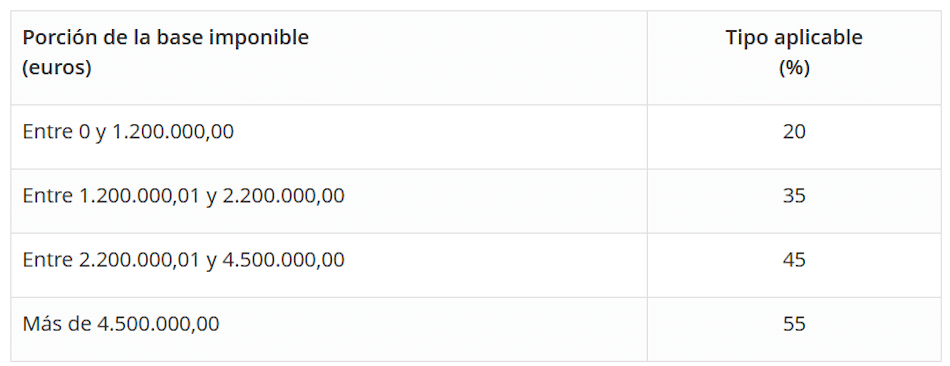

c) A los casinos de juego se les aplica la tarifa siguiente:

d) El tipo impositivo aplicable a los juegos efectuados por medio de internet o por medios telemáticos es del 10%.

Artículo 652-2

Base imponible y tipos de gravamen de las apuestas

- La base imponible de las apuestas está constituida por el importe total de los billetes o resguardos de participación vendidos, sea cual sea el medio por el que se realicen. No obstante, para las apuestas hípicas y sobre acontecimientos deportivos, de competición o de otro carácter previamente determinado, la base imponible está constituida por la diferencia entre la suma total de las cantidades apostadas y el importe de los premios obtenidos por los participantes en el juego. Cuando la autorización permita el desarrollo del juego de forma continuada en el tiempo, para el cálculo de la mencionada diferencia debe tenerse en cuenta el total de las cantidades apostadas y de los premios obtenidos por todos los acontecimientos respecto a los que se han celebrado las apuestas durante el trimestre natural.

- Los tipos de gravamen aplicables en las apuestas son los siguientes:

a) El tipo tributario general es del 15%.

b) El tipo tributario correspondiente a las apuestas sobre acontecimientos deportivos, de competición o de otro carácter previamente determinado, y también a las apuestas hípicas, es del 15%.

Artículo 652-3

Base imponible y tipo de gravamen de las rifas y las tómbolas

- La base imponible de las rifas y las tómbolas está constituida por el importe total de los boletines, los billetes o los demás medios de participación ofertados o, en defecto de soporte físico, por el importe total de los ingresos obtenidos. Si no se pueden determinar previamente los ingresos que se obtendrán, debe presentarse una liquidación por los ingresos estimados y efectuar a cuenta el correspondiente ingreso, de conformidad con el órgano autorizante y sin perjuicio de la liquidación tributaria que corresponda una vez se justifique el importe definitivo de los ingresos obtenidos.

- Los tipos tributarios aplicables a las rifas y las tómbolas son los siguientes:

a) El tipo tributario general es del 20%.

b) El tipo tributario correspondiente a las rifas y las tómbolas declaradas de utilidad pública o benéfica es del 7%.

Artículo 652-4

Base imponible y tipos de gravamen de las combinaciones aleatorias

- La base imponible de las combinaciones aleatorias con finalidades publicitarias y promocionales está constituida por el valor de los premios ofertados.

- El tipo tributario aplicable a las combinaciones aleatorias es del 10%.

Artículo 652-5

Cuotas fijas de las máquinas recreativas y de azar

- La cuota aplicable, en los casos de explotación de máquinas o aparatos automáticos aptos para el juego, debe determinar se en función de la clasificación de las máquinas establecida por el Reglamento de máquinas recreativas y de azar, aprobado por el Decreto 23/2005, de 22 de febrero. De acuerdo con esta clasificación, son aplicables las siguientes cuotas:

a) Las máquinas de tipo B o recreativas con premio: 1.005 euros trimestrales. Si se trata de máquinas o aparatos automáticos de tipo B en que pueden intervenir dos jugadores o más de forma simultánea, siempre y cuando el juego de cada jugador o jugadora sea independiente del de los demás jugadores, son aplicables las siguientes cuotas trimestrales:

- Máquinas o aparatos de dos jugadores: el importe que resulte de multiplicar por 2 la cuota general fijada por esta letra.

- Máquinas o aparatos de tres jugadores o más: 2.010 euros, más el resultado de multiplicar por 570 el producto del número de jugadores por el precio máximo autorizado para la partida.

- Máquinas de tipo B de un solo jugador, que tienen limitada la apuesta a 10 céntimos de euro: 412 euros trimestrales. La empresa operadora de máquinas recreativas de tipo B puede explotar máquinas con estas características en sustitución de las máquinas de tipo B que están en situación de suspensión temporal. Estas máquinas computan en el porcentaje del 20% establecido por el artículo 22.7 del Decreto 23/2005, de 22 de febrero, por el que se aprueba el Reglamento de máquinas recreativas y de azar, y no pueden superar en ningún caso el límite del 50% de aquel porcentaje.

b) Máquinas de tipo C o de azar: se establece una cuota trimestral de 1.448 euros. Si se trata de máquinas o aparatos automáticos de tipo C en que pueden intervenir dos jugadores o más de forma simultánea, siempre y cuando el juego de cada jugador o jugadora sea independiente del de los demás jugadores, son aplicables las siguientes cuotas trimestrales.

- Máquinas o aparatos de dos jugadores: el importe que resulte de multiplicar por 2 la cuota general fijada por esta letra.

- Máquinas o aparatos de tres jugadores o más: 2.896 euros, más el resultado de multiplicar por 395 el número máximo de jugadores autorizados.

- La cuota tributaria de 1.005 euros a la que se refiere el apartado 1.a, en el caso de modificación del precio máximo de 20 céntimos de euro autorizado para la partida de máquinas de tipo B o recreativas con premio, debe incrementarse 17 euros por cada 5 céntimos de euro en que el nuevo precio máximo autorizado exceda de 20 céntimos de euro.

Capítulo III

Pago

Artículo 653-1

Plazos y requisitos

Los períodos temporales y los requisitos formales de acuerdo con los que debe hacerse efectivo el pago de los tributos que gravan los juegos de suerte, envite y azar, se establecen por reglamento.